相続相談

初めてでも安心!知多の相続相談処が丁寧にサポート

大切なご家族を亡くされて悲しみも癒えぬまま、残された方々は様々な相続手続きをしなくてはいけません。

「何をしたらいいのかわからない」「誰に相談したらいいのかわからない」「時間がない、難しくて自分で対応できるかな」そんな疑問をお持ちかと思います。相続手続きに必要なものを一覧にしてみました。ご確認いただき、参考にしていただければと思います。

専門家に依頼した方がよい手続きにつきましては当事務所にてご相談を承ります。お気軽にご相談ください。当事務所にご相談いただければ、必要に応じて提携しております弁護士、税理士、司法書士におつなぎいたします。つまり、当事務所が窓口となり、手続きを一本化してお手間をおかけしないようにいたします。

また、相続手続きをしていなくて時間がたってしまっている場合もお気軽にご相談ください。

相続手続きに必要なものリスト

▲…専門知識がないと難しい手続き(専門家にご依頼することをお勧めします)

※…なくなった方が対象者の場合、しなければならない手続き

| 死亡日よりなるべく早く行う手続き | ・健康保険証の返却 ・遺言書の調査(自筆証書遺言の場合検認)▲ ・相続人調査確定▲ ・遺産分割協議の開始 |

| 死亡日より速やかに行う手続き | ・遺産分割協議書の作成▲ ・不動産の名義変更登記▲ ・金融機関の預貯金名義変更▲ ・株式など有価証券名義変更 |

| 死亡日より7日以内に必要な手続き | ・死亡診断書の取得 ・死亡届の提出 ・死体埋葬許可証の取得 |

| 死亡日より10~14日以内の手続き | ・年金受給停止の手続き/年金受給権者死亡届の提出 ・国民健康保険証の返却 ・介護保険の資格喪失届※ ・住民票の抹消届・住民票の除票の申請 ・世帯主の変更届※ |

| 死亡日より3か月以内に行う手続き | ・相続放棄または限定承認 ・相続の承認または放棄の期間の伸長▲ |

| 死亡日より4か月以内に行う手続き | ・故人の所得税の確定申告(準確定申告)▲ |

| 死亡日より10か月以内に行う手続き | ・相続税の申告▲ |

| 死亡日から1年以内に行う手続き | ・遺留分侵害額請求▲ |

| 死亡日から2年以内に行う手続き | ・相続放棄または限定承認 ・相続の承認または放棄の期間の伸長▲ |

| 死亡日から5年以内に行う手続き | ・遺族年金の受給申請 ・相続税の税務調査▲ |

法定相続人と法定相続分

誰がどれだけ相続するのか?

遺言書がある場合、その内容の通りに相続手続きが行われます。遺言書がない場合、相続人を確定することから初めます。

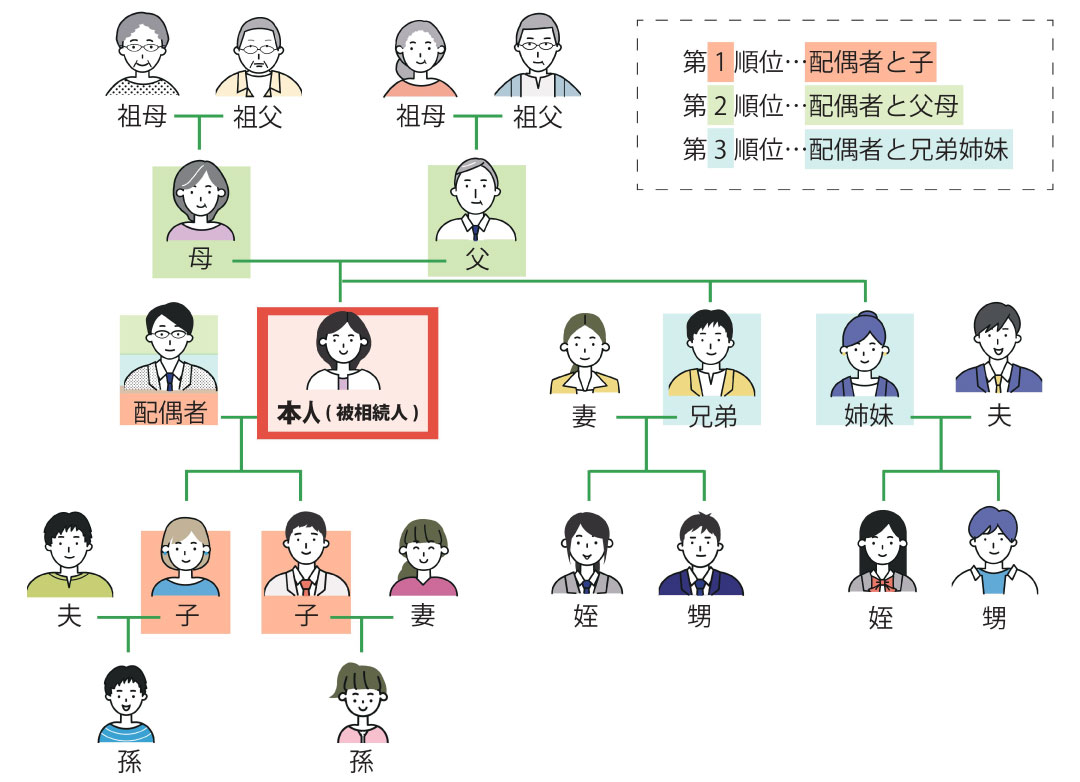

法定相続人について

それでは、仮にあなたが被相続人となった場合、法定相続人は誰になるのか確認してみましょう。

法定相続人は第1順位から第3順位まで順位付けされています。

第1順位の相続人がいない場合は第2順位へ、第2順位の相続人がいない場合は第3順位へと移ります。

【第1順位】「配偶者と子」になります。

もし「子」が先に亡くなっている場合、代襲して「配偶者と孫」が第1順位になります。

【第2順位】「配偶者と直系の尊属(父母)」になります。

もし、「父母」が先に亡くなっている場合、代襲して「配偶者と祖父母」が第2順位になります。

【第3順位】「配偶者と兄弟姉妹」になります。

もし、「兄弟姉妹」が先に亡くなっている場合、代襲して「配偶者と甥姪」が第3順位になります。

法定相続分について

続いて、誰がどれだけ相続するのか割合を確認しましょう。

【第1順位】「配偶者1/2」と「子へ残り1/2」を人数により均等割り

【第2順位】「配偶者2/3」と「直系尊属へ残り1/3」を人数により均等割り

【第3順位】「配偶者3/4」と「兄弟姉妹へ残り1/4」を人数により均等割り

相続財産について

相続できる財産とは例えばどんなものがあるの?

土地や家財など相続人にとってプラスとなる財産もあれば、借金や未払い費用などマイナスとなる財産もあります。

まずは、財産の例を確認してみましょう。

| プラス財産の例 | ・不動産(土地、建物) ・動産(自動車、家財、絵画、宝石、貴金属、骨董品など) ・その他(現金、預貯金、株式、有価証券、貸付金、売掛金、借地権、地上権など) |

| マイナス財産の例 | ・借金、公租公課(未払いの税金など) ・保証債務、その他(未払い費用、未払い利息、未払い医療費など) |

相続財産に 含まれないもの | ・祭祀財産(系譜、祭具、神棚、墳墓、仏壇、仏具) ・死亡退職金、受取人が定められている生命保険金、遺族年金 ・被相続人の一心に属したもの(扶養請求権、認知請求権、代理権など) |

相続の種類

| 1・単純承認 | 被相続人の相続財産の全て(プラスもマイナスも)を書受けするのが単純承認です。 ご自身が相続人であることを知った日から3か月経過しますと単純承認とみなされます。 単純承認とみなされた後にマイナス財産のほうが多いと分かっても取り消せない場合がありますので注意が必要となります。 |

| 2・相続放棄 | 被相続人の相続財産のすべての承継を放棄します。 借金などマイナス財産がプラス財産より多い場合、家庭裁判所に相続放棄の申述をすることで成立します。相続前は家庭裁判所が相続放棄を受け付けていませんので、相続開始前に相続を放棄することはできません。 また、相続人で「自分は相続しない」という意思表明をすることがありますが、これは単なる相続分の譲渡であり、相続放棄ではありませんので注意しましょう。 |

| 3・限定承認 | 限定承認とは相続財産に資産と負債が混在する場合、資産額に限定して負債を相続する(プラス財産を超えない範囲に限りマイナス財産を相続する)という便利な相続方式です。 相続財産について資産と負債のバランスがよくわからないため、マイナスの財産が多い恐れがある場合に有効な相続の仕方です。 ただし、法定相続人が複数の場合、相続人全員が共同で行わなければなりません。相続人のうち一人でも反対するものがいれば限定承認は行えないため、ほとんど行われていません。 |

相続の方法

相続する財産は放棄を選んだり、相続人同士で話し合い分配をすることができます。

それでは、相続するにはどんな方法があるのでしょうか?最も多い遺言書がない場合の流れもまとめておりますので、確認していきましょう。

| 1・遺言書ありの場合 | 遺言書がある場合は優先されるため、遺言書通りに相続することになります。 ただし、相続人全員の合意があれば、変更することができます。そのため、遺言書があるかどうかを、まず最初に確認しなければなりません。 |

| 2・遺言書なしの場合 | 遺言書が残されておらず、遺産分割協議がなされなければ、法定相続分通りに相続することになります。 相続財産に不動産が含まれる場合、相続分の割合で共同相続することになり、のちに不動産を売却することになった場合に手続きが難しくなる場合がありますので注意しましょう。 |

| 3・相続人同士で話し合い | 相続財産を相続人全員で協議して自由に分配して相続します。法定相続通りではなく、話し合いで相続分を決めることができます。 ただし、相続人全員の合意が必要です。一人でも反対する方がいらっしゃれば協議は成立しません。 |

| 4・相続放棄 | 相続人毎に相続放棄を選ぶことができます。 相続放棄をすると初めから相続がなったことになります。 |

| 5・限定承認 | 財産調査の結果、明白にマイナスが多い場合は放棄する選択をすればよいと思われますが、マイナスの全体量が把握できず、マイナスになる可能性が高そうな場合は、相続人全員の合意を得て限定承認した方がよい場合があります。 |

相続手続きの流れ

STEP1:遺言書の確認

まず遺言書が残されているか確認します。遺言書が相続手続きにおいては優先しますので、その有無を確認しなければなりません。

自宅金庫など故人が保管していそうな場所を探し、自筆証書遺言の場合は保管制度を利用して法務局に保管されていることもあります。その際は、法務局に遺言保管事実証明書の交付を請求して確認します。あるいは、公正証書遺言書を残しているかもしれません。

公証人役場に照会の請求をすれば、有無を調べることができます。

STEP2:相続人調査

遺産分割協議をおこなうにあたり、まず相続人調査を行い、相続人を確定します。そのためには、故人が生れてから亡くなるまでの戸籍を取り寄せて調べる必要があります。故人の戸籍を遡り、本籍を置いていた役所から戸籍や除籍謄本を取り寄せ血のつながっている相続人はいないか確認します。手間と暇と戸籍に関する専門知識のいる作業です。

その上で相続人を確定し、相続関係説明図を作成します。この業務につき当事務所でサポートさせていただきます。

STEP3:相続財産調査

相続される財産がどれだけあるのか調査し、財産目録を作成します。

相続財産には大きく分けて「不動産(土地・建物)」「現金」「金融資産(預貯金)」「有価証券(株式・投資信託・社債など)」「債権(売掛金・借地権・地上権など)」「債務(借金・未払い費用・保証債務など)」があります。ご自宅の金庫などの保管場所にて、【現金、不動産の権利証、預金通帳、有価証券類、請求書控え、借地等の契約書、借用証、金銭消費契約書、請求書】などの確認をします。

不動産については法務局で履歴事項全部証明書を取得します。

また、固定資産税評価証明書は各市町村役場で所得できます。非課税の不動産があるかもしれませんので市町村役場で名寄帳を取得すれば漏れがなくなります。

STEP4:遺産分割協議

相続人調査をもとに作成した「相続関係説明図」と「相続財産調査」を用いて作成した「財産目録」から、相続人全員で誰がどの財産を取得、あるいは負担するのか話し合いで決めます。

また、現在判明していない相続財産が今後発見された場合、誰が取得あるいは負担するのかも決めておきます。

※この記載が遺産分割協議書にない場合、協議成立後に相続財産が発見された場合、再度遺産分割協議を行う必要がありますのでご注意ください。

STEP5:遺産分割協議書の作成

遺産分割協議で相続人全員の合意が成立しましたら、遺産分割協議書を作成します。

これにより金融機関の預貯金の相続手続きや不動産の相続登記の手続きの提出書類とします。

| 遺産分割協議書作成に必要な書類 | ①故人の出生から死亡までの戸籍・除籍謄本 ②相続人全員の戸籍謄本 ③相続人全員の住民票 ④相続人全員の印鑑証明書(相続放棄者を除く) ⑤財産目録 ⑥相続関係説明図 作成された遺産分割協議書に、確認の上登録された実印を相続人全員押印します。 各相続人が1通ずつ所持できるように原則として相続人の人数と同じ通数の遺産分割協議書を作成します。 |

| 遺産分割協議に必要な不動産関係書類 | ①不動産登記の履歴事項全部証明書 ②固定資産税評価証明書 ③名寄帳 次に預貯金ですが、故人のご自宅に通帳、カードが残っていないか念のため金融機関からの郵便物や粗品なども確認して取引していたかもしれない金融機関のあたりを付けます。そのうえであたりを付けた金融機関に残高の照会をします。その際に以下の書類が必要となります。 |

| 金融機関の残高証明書発行に必要な書類 | ①故人の死亡時日がわかる除籍謄本 ②相続人の戸籍謄本 ③相続人本人であることが確認できる確認書類 ④請求者の実印と印鑑証明書 ⑤金融機関所定の残高証明発行依頼書 |

金融機関の手続きの流れ

STEP1:金融機関に預金者の死亡を通知する

財産調査の際にあたりを付けた故人の取引していた金融機関に故人の死亡を通知します。通知した時点で、預金等の引き出し、入金の取り扱いが停止されます。公共料金などの引き落とし口座であった場合、別途入金などが必要です。葬儀費用などで支払いのための引き出しは手続きが必要ですが認められていますのでご相談ください

STEP2:相続届の入手と残高証明書の請求

入出金が停止されている預金を相続するための相続届は金融機関が用意している書式を入手する必要があります。また預貯金の金額を確定するため残高証明書が必要です。以下の書類を提示して請求します。

| 残高証明書請求に必要な書類 | ①被相続人の死亡が確認できる除籍謄本 ②被相続人と相続関係を証する相続人の戸籍謄本 ③通帳やカード ④相続人の印鑑証明書 |

STEP3:相続届と遺産分割協議書を提出して払い戻し手続きをする

遺産分割協議が合意したら、以下の書類を金融機関に提出して入出金停止の預金を指定口座に払い出す手続きをします。

| 預金を指定口座に払い出すために必要な書類 | ①被相続人の出生から死亡までの戸籍謄本※ ②預金通帳 ③預金カード ④遺産分割協議書※ ⑤相続届(金融機関所定の文書) ⑥相続関係説明図※ ⑦相続人全員の戸籍謄本※ ⑧相続人全員の印鑑証明書※ ※印の書類は金融機関が写しをとって還付されます |